header

Barre a Volume Costante (Constant volume bars)

Non soddisfatto dell'analisi tecnica tradizionale, sempre condizionata dalla variabile tempo in tutte

le sue rappresentazioni grafiche, ho cercato di inglobare l'analisi dei volumi nella classica rappresentazione a barre

e sono arrivato a studiare attentamente le Barre a Volume Costante - BVC (o Constant Volume Bars CVB).

Rispetto alle tick-volume bars

(ossia barre aventi lo stesso numero di trades), le CVB sono molto piu precise: infatti non tutti i price providers

trasmettono lo stesso numero di trades (molti trades allo stesso prezzo vengono compattati e trasmessi come un unico trade).

Invece il volume progressivo, usato per costruire le CVB, è un dato obiettivo e consente di costruire le CVB in un modo

piuttosto semplice: ogni x lotti scambiati (invece che ogni y minuti) viene costruita una nuova barra.

Questa correlazione ai volumi trattati invece che al tempo, più che una semplice metodologia alternativa per creare

le barre, è proprio una filosofia diversa nel leggere i charts.

Mercati caotici come quelli finanziari sono sempre stati letti organizzati in serie temporali. Tuttavia le rotture

dei ranges scatenano delle improvvise volatilità di prezzi e di volumi che non vengono per niente colte da una scansione

meramente temporale dell'avvenimento: come confrontare una barra a mezzora prima di un dato cruciale, in cui il mercato

sta assolutamente fermo e non scambia niente, con la barra a 30' immediatamente successiva, in cui il mercato scambia

volumi enormi e i prezzi schizzano ? perché un indicatore/oscillatore deve pesare nello stesso modo le due barre,

quando invece rivestono un'importanza totalmente diversa ? usare barre temporali comporta un forte inquinamento dei

dati proprio per questo peso uguale che viene dato a price actions totalmente diverse.

Non essendo legato a variabili temporali, il CVB filtra i periodi con basso volume, condensandoli in poche barre,

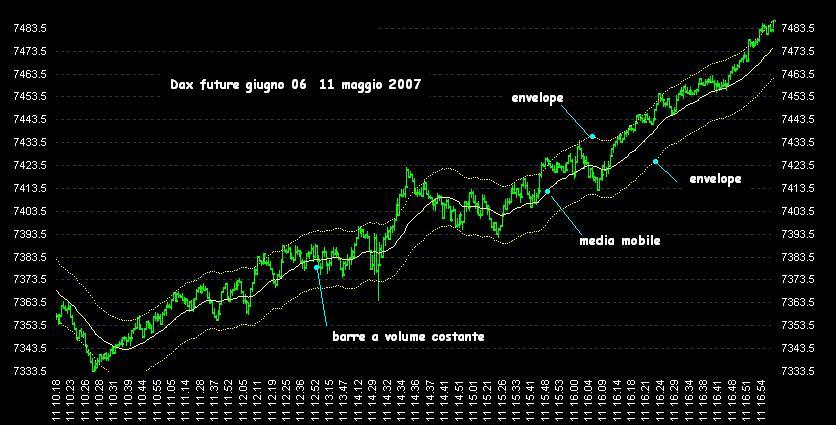

mentre dà molto rilievo ai periodi con elevato volume, riservando loro un numero di barre elevate. Guardiamo per

esempio come viene rappresentato un grafico sul dax a 5' e come lo stesso grafico viene visualizzato attraverso un CVB

avente lo stesso numero di barre.

Nei due grafici di sotto, ho rappresentato una giornata operativa di BUND future e DAX future con barre a cinque minuti

(grafico superiore) e con un CVB costruito in modo che abbia lo stesso numero di barre del grafico a 5 minuti (grafico inferiore).

Per facilitare il confronto ho evidenziato le fasi di trading significative con barre orizzontali dello stesso colore:

emergono subito visivamente così le differenze di lunghezza. Nota come nel CVB (grafico inferiore) vengano accorciati

in modo significativo, fino ad essere dimezzati i periodi di range trading (in giallo), mentre i trends sono invece

evidenziati con un numero di barre molto superiore.

Lo sganciarsi dall'orizzonte temporale presenta notevoli vantaggi : per esempio, se seguo un segnale basato su

un orizzonte temporale (che venga da un TradingSystem, o da un indicatore o da una trendline), coerenza vorrebbe

che, arrivato il segnale di entry, aspettassi a fare il trade sulla chiusura della barra in cui il segnale si è verificato :

il close della barra

pero' non si adegua alla volatilità di mercato, e il trade potrebbe essere effettuato quando il movimento

ha già accelerato.

Supponiamo che il mio segnale di entry sia dato da indicatore (stocastico, RSI, ecc) a 30 minuti (ossia 24 barre al giorno sul dax future) ;

potrei non avere segnali al preciso scoccare delle 14.30, ma il dato macroeconomico USA immediatamente successivo

crea un movimento di mercato tale da generare il segnale di entry.

Con un segnale a 30' dovro' ragionevolmente aspettare fino alle 15.00 per entrare. Invece, se setto la lunghezza delle barre a 8000 lots per barra

(che su una media di circa 180.ooo lots giornalieri crea lo stesso numero di barre del 30' bar chart), sicuramente l'esplosione di volumi

successivo al dato USA creerà una o piu barre prima delle 15 permettendosi di avere un timing di entry decisamente

più preciso.

Il nuovo concetto di relazione prezzo-volume

Si viene a identificare una vera e propria relazione tra volumi trattati e movimento del mercato e, dal

confronto tra la dinamica di un trend di prezzo e il sottostante trend direzionale dei volumi, si possono coglierne

omogeneità o divergenze.

Tutto il bagaglio dell'Analisi Tecnica tradizionale (patterns, indicatori,ecc) può essere utilizzato sulle CVB: trendlines, figure

di continuazione e reversal, ecc. possono trovare delle nuove interessanti letture usando le CVB. Il fatto inoltre che

questo sistema di barre sia praticamente sconosciuto rende le indicazioni che esso fornisce davvero "genuine" e realmente

non manipolabili.

L'importante è capire che non si mette più in relazione il prezzo con il tempo, ma con il volume.

Per esempio un segnale di ipercomprato non significa che il prezzo è salito troppo in relazione al tempo trascorso, ma

in relazione ai volumi scambiati: quindi il movimento potrebbe essere molto rapido (segnalando quindi un overbought su

scala temporale) ma se il movimento viene fatto con ampi volumi l'overbought potrebbe non esistere !! dall'altra parte

un movimento molto lento temporalmente ma fatto in assenza di volumi potrebbe indicare una situazione di ipercomprato

sulle CVB che invece non è presente sulle barre temporali.

Sistemi tradizionalmente usati come le medie mobili possono dare informazioni molto utili : ho notato che le

distanze tra i singoli trades e la media mobile calcolata sulle CVB si distribuiscono

secondo una distribuzione gaussiana quasi normale. Da questa osservazione il passo successivo è stato costruire delle envelopes

sulla terza deviazione standard che contengono la price action nel 99.5% dei casi. Anche i trends piu verticali, causati da

enormi flussi che si riversono sui mercati, restano contenuti in queste fasce : questi flussi infatti generano molti volumi, quindi molte nuove

barre in un tempo molto ridotto e la media riesce cosi a adattarsi rapidamente ai prezzi. Io uso molto un livello di

"overshooting" calcolato statisticamente sugli ultimi 800.ooo ticks : questo definisce delle fasce che uso per generare

segnali di vendita o acquisto.

Ho fatto test usando diverse lunghezze di barre, e queste peculiarità si mantengono sempre : ovviamente quando più

sono i volumi contenuti in ogni barra, tanto piu' le envelopes saranno lontane dalla media mobile, ma in tutti i casi

le envelopes riescono a contenere anche gli spikes piu' violenti. E il trucco sta proprio nell'usare

le barre a volume costante, e non le barre temporali.

Usando invece una media mobile calcolata sulle barre temporali, invece aumenta moltissimo la curtosi,

e le distribuzioni che se ne ricavano hanno delle "fat tails" che ne rendono

estremamente complicato l'utilizzo operativo.

Per quanto riguarda le tradizionali trendlines, nelle barre temporali la trendline, legando l'andamento del prezzo ad una scansione temporale, significa che ogni x minuti il prezzo si muove di y punti. Nel caso delle CVB, invece viene correlato il movimento del prezzo ad uno scambio di volumi: ogni barra, ossia x lotti trattati, il prezzo si muove di y punti. È interessante notare che nelle CVB non si può avere un taglio di una TL semplicemente perché il tempo passa senza avere scambi, quindi per un movimento laterale inerziale senza volumi : nelle CVB se il mercato non scambia niente, non si creano barre, quindi non viene segnata una progressione nel grafico. Se invece il mercato trada molto, cioè vengono scambiati volumi e a in seguito a ciò la trendline viene tagliata, significa che il mercato non è più in grado di mantenere una certa relazione di continuità tra salita dei prezzi e volumi scambiati. La rottura di una trendline indica il cambio di un rapporto volumi-movimento dei prezzi : come tale, questo cambio può portare ad un movimento contrario oppure ad un movimento laterale.